【企業分析】NSW、売上600億へ。新中計「Growth」で示す技術と財務の勝算

技術者が従業員の9割を占めるという特異な組織構造を持つITソリューションプロバイダ、NSW。同社が新たに打ち出した中期経営計画「Growth」は、単なる売上目標(3年で600億円)の達成に留まらない、日本のIT業界の未来を占う壮大な実験とも言えます。AI、SDV、6Gといった最先端分野に100億円を戦略投資し、「業界標準の変革者」を目指すという野心的なビジョン。その勝算はどこにあるのか?

本稿では、2025年3月期の最新決算データを基点に、技術と財務の両面からその戦略の核心を徹底的に解剖します。

本記事の要点(エグゼクティブ・サマリー)

- 戦略の核心:NSWは「Fit to Standard」「What to Design」への転換により、高付加価値な”提案型”IT企業への進化を目指す。

- 投資の意図:100億円の戦略投資は、2026年3月期の一時的減益を覚悟の上で、AI・SDV等の将来市場での技術的リーダーシップを確立するための布石である。

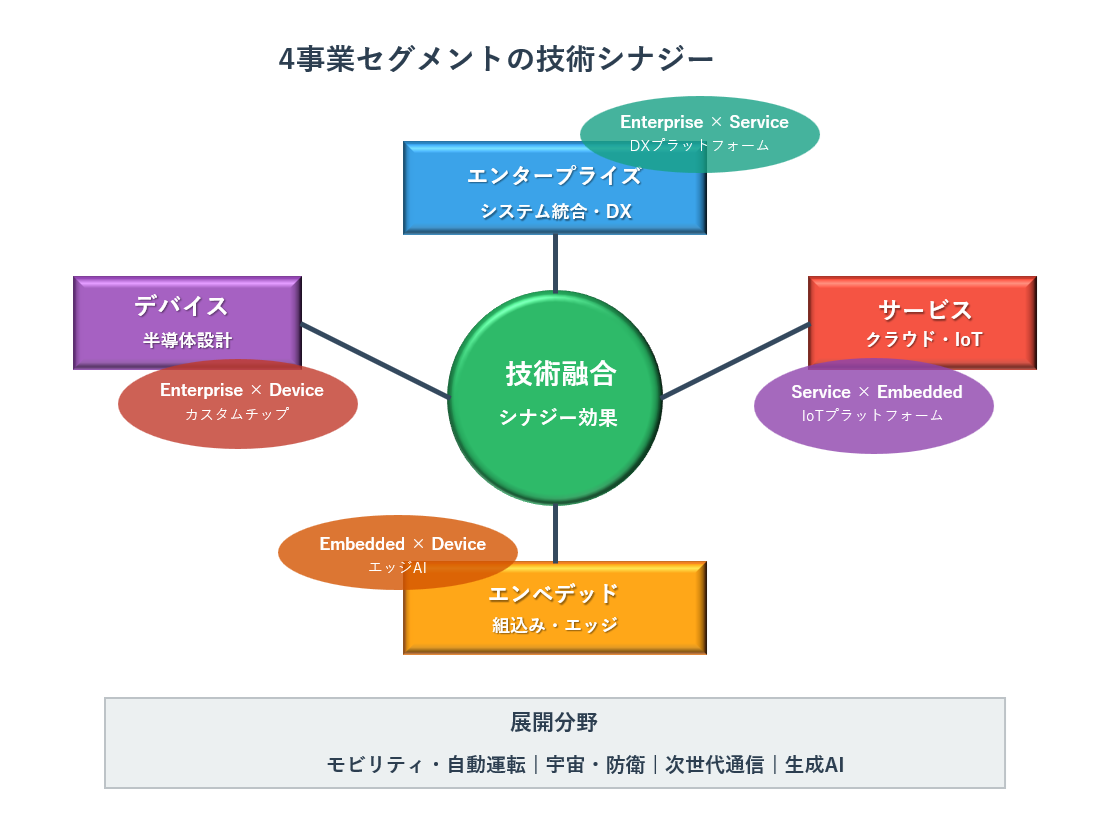

- 最大の強み:「技術者9割」の組織力と「ハードからソフトまで」の4事業シナジーが、他社にはない競争優位の源泉となっている。

NSW 4事業セグメント分析:DX戦略の全体像

NSWの事業は、単なる技術分野の集合体ではありません。それぞれが独立した専門性を持ちながら、相互に連携することで巨大なシナジーを生み出す、計算され尽くしたポートフォリオです。ここでは、その中核を担う4つのソリューション事業の役割を紐解きます。

1. エンタープライズソリューション

強み:業界特化の業務ノウハウとDX支援力

製造業、流通業、金融・保険業、官公庁など、多様な業界に特化した業務システムの開発、コンサルティング、保守・運用をトータルで提供。特にDXオファリングを通じて、流通業向けのESL(電子棚札)、製造業のERP刷新、金融分野のクラウド移行など、業界固有の課題に即した高度なソリューションを展開しています。

-

電子棚札ソリューション 無線通信技術と電子ペーパーを活用し、商品棚の価格表示を遠隔で一括変更できるシステムです。タイムセールや価格改定に迅速に対応でき、店舗業務の効率化と省人化を実現します。

-

生産管理システム「Factory-ONE 電脳工場」 製造業の基幹業務を支援する生産管理システムです。受注から生産、出荷までの情報を一元管理し、生産計画の最適化、原価管理の精度向上、トレーサビリティの確保などを実現します。

2. サービスソリューション

強み:ITインフラとIoT&AIによるデータ活用の革新

自社データセンターを基盤としたITインフラの構築・運用に加え、IoTプラットフォーム「Toami」を活用したデータ収集・分析サービスを提供。これにより、顧客のDX推進や業務効率化、ビジネスモデルの変革を支援し、企業の価値創造を後押ししています。

-

IoTプラットフォーム「Toami(トアミ)」 多様なデバイスやセンサーからデータを収集・蓄積・可視化するIoT基盤です。最短2週間で導入でき、設備の遠隔監視や予兆保全、ビッグデータ活用による新たな価値創造を支援します。

-

データセンターサービス 堅牢なセキュリティと災害対策を施した自社データセンターを首都圏と関西で運用。24時間365日の監視体制で、お客様の重要なIT資産を安全に預かり、安定した事業継続をサポートします。

3. エンベデッドソリューション

強み:スマート化・自動化を実現する組込み・エッジ開発力

自動車や産業機器分野を中心に、組込みシステムおよびエッジデバイスの開発を手掛けています。特に、自動運転や5G/6G通信、SDV(Software Defined Vehicle)などの次世代領域に注力。製品のスマート化を通じて、新たな付加価値の創出と事業領域の拡大を図っています。

-

モビリティAIシステム構築サービス 車載カメラの画像解析技術を核に、自動運転や先進運転支援システム(ADAS)向けのAIモデル構築を支援。お客様のビジネスアイデアを具体的な形にするコンサルティングから開発まで提供します。

-

エッジコンピューティングソリューション センサーやデバイスから得られるデータを現場(エッジ)でリアルタイムに処理・分析。クラウドへの通信量を抑えつつ、高速な応答性を実現し、工場のスマート化や機器の自律制御を支援します。

4. デバイスソリューション

強み:半導体とAIの融合による最先端デバイス開発力

LSIおよびFPGA開発技術を基盤としたデザインサービスを展開。

車載分野やセンシングデバイスを中心に、半導体設計とAI技術の統合による先進的なデバイス提供を進めています。さらに、海外パートナーとの連携によるグローバル展開や新規市場への進出も積極的に推進中です。

-

モビリティAIシステム構築サービス 車載カメラの画像解析技術を核に、自動運転や先進運転支援システム(ADAS)向けのAIモデル構築を支援。お客様のビジネスアイデアを具体的な形にするコンサルティングから開発まで提供します。

-

エッジコンピューティングソリューション センサーやデバイスから得られるデータを現場(エッジ)でリアルタイムに処理・分析。クラウドへの通信量を抑えつつ、高速な応答性を実現し、工場のスマート化や機器の自律制御を支援します。

前中期経営計画「Reborn」の成果と課題

新中計「Growth」を理解する上で、まずは土台となる前中期経営計画「Reborn」(2022年4月~2025年3月)の最終年度実績を正確に把握することが重要です。

2025年3月期の確定決算は、同社の現在の実力と課題を明確に示しています。

❶ 「Reborn」

最終年度の総括:収益性目標の達成と新たな課題

2025年3月期の連結決算は、売上高こそ計画に届かなかったものの、収益性の面で大きな進展が見られたのが特徴です。

具体的には、売上高は500億28百万円(計画比3.8%未達)でしたが、本業の稼ぐ力を示す営業利益は61億16百万円と計画を上回り、営業利益率は12.2%という過去最高水準を達成しました。これは、同社が進めてきた事業ポートフォリオの改善とコスト効率化が結実し、筋肉質な収益構造へ転換したことを力強く示しています。

一方で、最終的な純利益に目を向けると、様相が異なります。営業利益、経常利益ともに計画を達成したにもかかわらず、純利益は36億62百万円(計画比12.3%未達)という結果に終わりました。この主な要因は、本業の儲けとは別のところで発生した「投資有価証券評価損」という会計上の損失です。

これは、本業の収益力が悪化したのではなく、保有する資産の時価変動という一時的な財務要因が影響したことを意味します。ROEも10.68%と目標をクリアしており、本業の基盤が強固であることがうかがえます。

企業の成長の核は、言うまでもなく事業の収益力ですが、資産価格の変動が最終利益に与える影響にも留意が必要となるということでしょう。

| 指標 | 計画値 | 実績値 | 差異(±) |

|---|---|---|---|

| 売上高 [億円] | 520.00 | 500.28 | -19.72 |

| 営業利益 [億円] | 60.00 | 61.16 | +1.16 |

| 経常利益 [億円] | 60.50 | 61.68 | +1.18 |

| 当期純利益 [億円] | 41.75 | 36.62 | -5.13 |

| 営業利益率 [%] | 11.54 | 12.23 | +0.69 |

| 経常利益率 [%] | 11.63 | 12.33 | +0.70 |

| 当期純利益率 [%] | 8.03 | 7.32 | -0.71 |

| ROE(自己資本当期純利益率) [%] | – | 10.68 | – |

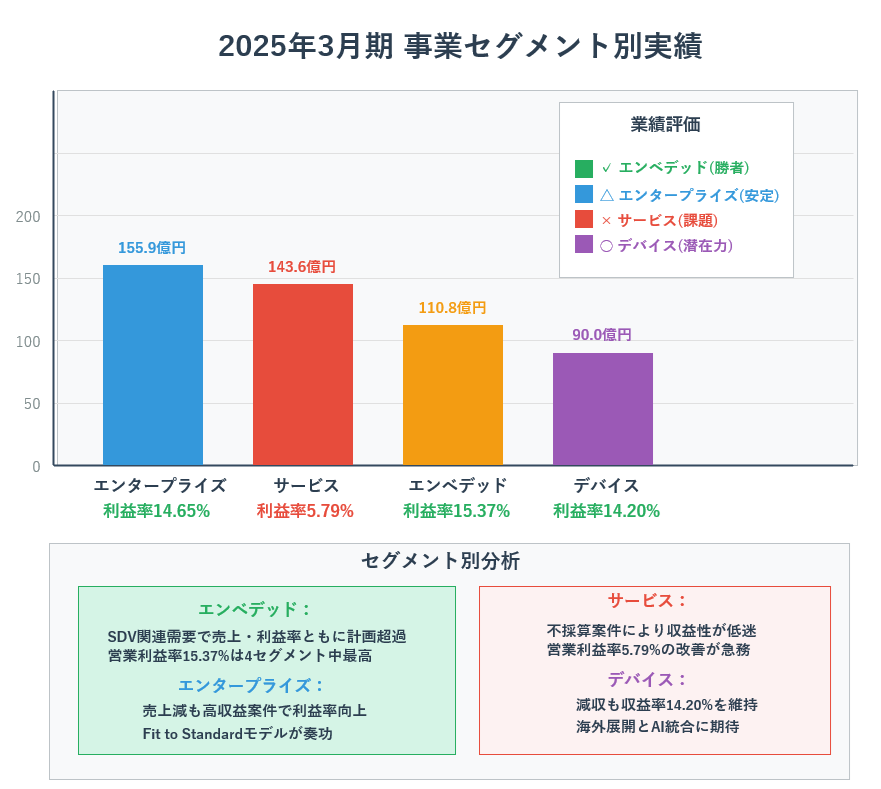

❷ セグメント別業績の明暗

2025年3月期の確定業績では、各事業セグメントの収益性に明確な差が見られました。

| セグメント | 売上高 [百万円] | 営業利益率 [%] | ||

|---|---|---|---|---|

| 計画 | 実績 (計画比) | 計画 | 実績 (計画比) | |

| エンタープライズソリューション | 16,800 | 15,587 (-1,213) | 13.21 | 14.65 (+1.44 pt) |

| サービスソリューション | 15,300 | 14,362 (-938) | 6.60 | 5.79 (-0.81 pt) |

| エンベデッドソリューション | 10,700 | 11,075 (+375) | 14.21 | 15.37 (+1.16 pt) |

| デバイスソリューション | 9,200 | 9,000 (-200) | 13.59 | 14.20 (+0.61 pt) |

❸ 財務健全性の維持

自己資本比率75.1%(業界平均31.4%)という圧倒的な財務安定性を背景に、無借金経営を継続しています。この強固な財務基盤が、次期計画「Growth」での100億円規模の積極投資を可能にしています。

新中期経営計画「Growth」の技術戦略

❶「Reborn」から「Growth」へ

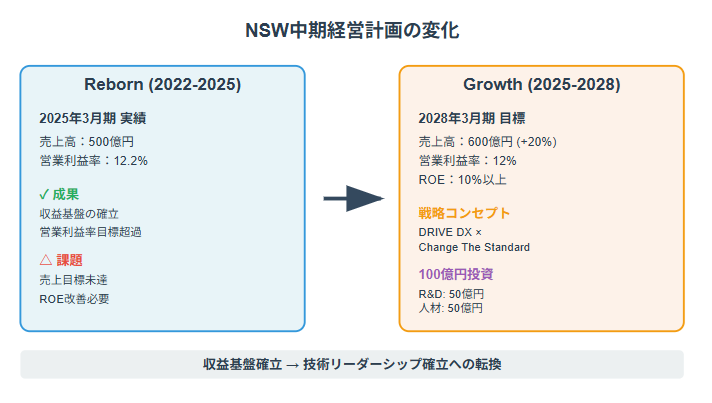

図1の解説:NSW公開情報に基づく中期経営計画の比較分析。「Reborn」計画では売上目標未達も営業利益率は目標を上回る12.2%を達成。新計画「Growth」では「DRIVE DX × Change The Standard」を掲げ、売上600億円(2025年3月期比+20%)、営業利益率12%の目標を設定。技術リーダーシップを確立し、業界標準の変革者を目指す、次ステージへの明確なビジョンを示します。

❷ 「DRIVE DX × Change The Standard」コンセプト

新計画のコンセプト「DRIVE DX × Change The Standard」が示すのは、「単なるDX支援企業」からの脱却宣言です。これは、クライアントの「御用聞き」として個別のシステムを開発するのではなく、「我々が提供するソリューションが、業界の新たなスタンダード(標準)になる」という、技術主導の強い意志表示なのではないでしょうか。

技術者集団としての矜持が凝縮された、挑戦的なコンセプトです。

かみ砕き解説

「Fit to Standard」と「Change The Standard」。一見、矛盾しているように見えるこの2つの方針は、指している対象が全く異なります。これを家の建築に例えると分かりやすいでしょう。

❶ Fit to Standard(守りの標準化)

これは「開発手法」の話です。家の建築で言えば、基礎や柱に高品質な既製品(業界標準パッケージ)を賢く使い、頑丈で効率的な土台を素早く作ること。これが高収益体質の源泉です。

❷ Change The Standard(攻めの標準化)

こちらは「事業戦略」の話。頑丈な土台の上で、住む人のライフスタイルを根底から変えるような、今までにない画期的なデザインの家(業界の新しい常識)を建てることです。

つまりNSWの戦略は、効率的な手法で足元を固め、そこから得た力で、より大きな変革に挑戦していくという、二段構えのしたたかな戦略なのです。

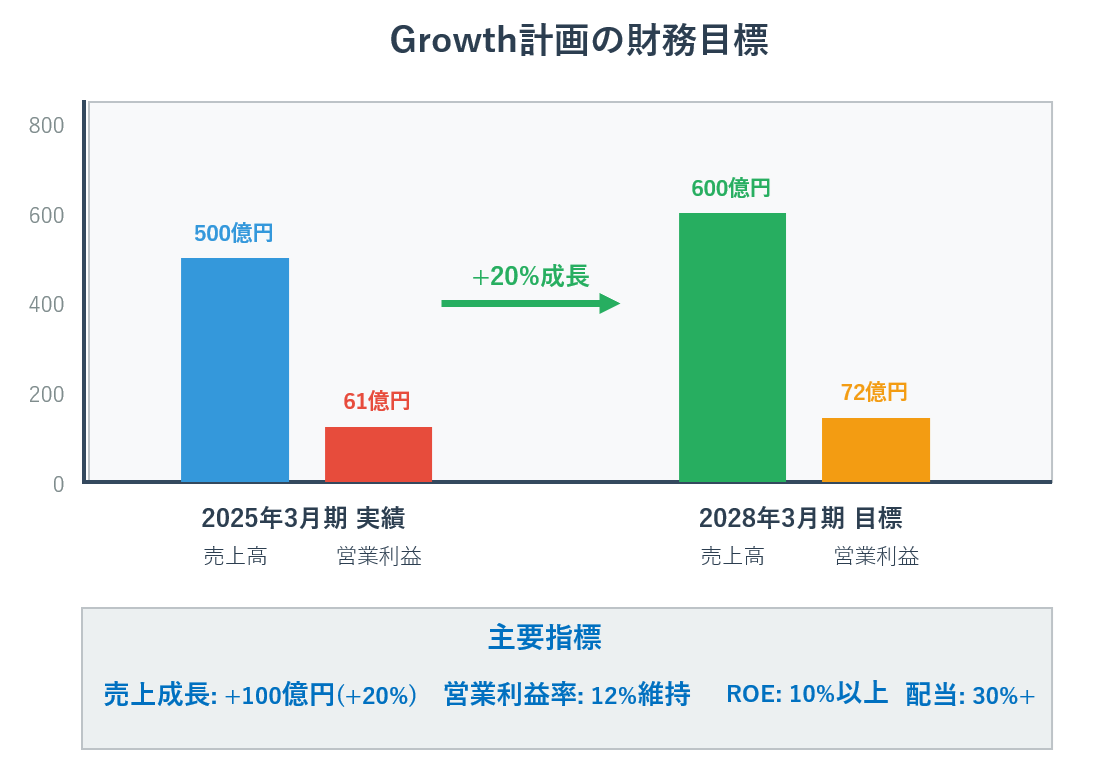

図2の解説: NSWの「Growth」計画では、2028年3月期に売上高600億円、営業利益率12%、ROE10%以上という野心的な目標を設定しています。売上高は前期比約100億円増(+20%)の大幅成長を目指し、営業利益率は高水準である12%台の維持を計画。ROE10%以上は株主資本コストを上回る水準維持により資本効率経営を推進します。配当性向も従来20%から30%以上に引き上げ、株主還元を強化。人的資本では社員数2,800人、資格取得1,200件という具体的目標で技術者集団としての競争力向上を図ります。4事業セグメント全体での相乗効果を追求し、持続的な成長を目指します。

❸ 100億円戦略投資の技術的意義

(1) R&D投資50億円の内訳予測

NSWは新中期経営計画期間中に、研究開発へ50億円を投じる計画です。同社が注力分野として挙げている次世代ネットワーク技術(6G/IOWN)、AI・機械学習プラットフォーム、自動車・モビリティ分野(SDV対応技術など)への戦略的な資源配分が考えられますが、現時点ではNSWから具体的な投資内訳は公表されていません。仮にこれらの先進技術分野へ重点的に投資が行われるとすれば、以下のような取り組みが想定されます。(以下は筆者による分析・考察です)

▶ 技術投資の詳細分析(クリックで開閉)

次世代ネットワーク技術(6G/IOWN)

- Beyond 5Gの標準化活動への参画

- エッジコンピューティング基盤の研究開発

- 低遅延・高信頼性通信技術の確立

AI・機械学習プラットフォーム

- 生成AI活用サービスの開発基盤

- 産業特化型AIモデルの構築

- エッジAI処理技術の高度化

自動車・モビリティ分野

- SDV(Software Defined Vehicle)対応技術の研究開発が見込まれる

- 自動運転システムのセーフティクリティカル設計への取り組み強化が予想される

- V2X通信技術の実装に向けた技術開発が期待される

(2) 人的資本投資50億円の戦略性

技術者集団として、人材への投資は極めて重要な意味を持ちます。グループ社員数2,800人、資格取得数1,200件という具体的目標は、技術力の定量的・定性的向上を意図しています。

事業セグメント別技術戦略の深掘り

図3の解説: 2025年3月期の実績では、エンタープライズとエンベデッドが収益性の牽引役となりました。エンタープライズは売上155.9億円と減収でしたが、高収益案件により営業利益率14.65%を達成。エンベデッドはSDV関連需要が追い風となり、売上110.8億円、営業利益率15.37%と計画を大きく上回りました。一方、サービスソリューションは売上143.6億円、営業利益率5.79%と不採算案件が響き、収益改善が急務です。デバイスも売上90.0億円と減収ながら、営業利益率14.20%と健闘しました。

📊 セグメント別戦略マップ

| セグメント | 売上目標(2028年) | キーワード | 主要技術領域 | 戦略のエッセンス |

|---|---|---|---|---|

| エンタープライズ | 180-190億円 | `Fit to Standard` | 生成AI・業務システム | カスタマイズから標準化へ |

| サービス | 170-180億円 | `製造業DX特化` | IoT・クラウド・BPO | IT運用からビジネス変革へ |

| エンベデッド | 130-140億円 | `SDV・6G対応` | 組込み・自動運転 | 信頼性から付加価値創出へ |

| デバイス | 100-110億円 | `What to Design` | LSI・AI半導体 | 受託設計から企画提案へ |

🎯 セグメント1:エンタープライズソリューション

「カスタマイズ地獄」からの脱却

❶ 現状の課題

従来のSI(システムインテグレーション)業界は「お客様の要望に100%応える」文化が根強く、過度なカスタマイズによりプロジェクトが複雑化・長期化する「カスタマイズ地獄」に陥りがちでした。

❷ 戦略転換:Fit to Standardモデル

NSWは思い切って発想を転換。「お客様の業務を、標準機能に可能な限り合わせていただく」Fit to Standardモデルへシフトします。

❸ 具体的な取り組み

- 製造業:組立製造向けソリューションのパッケージ化

- 金融業:開発だけでなく上流のシステム企画から参画

- 公共分野:デジタルガバメント対応の標準テンプレート提供

- AI活用:生成AIで既存システムの近代化を加速

💡 なぜこの戦略が重要か? ~Win-Winを生む「標準化」の真価~ この戦略は、NSWと顧客の双方に大きなメリットをもたらします。

- 【NSW側のメリット】 標準化により開発の生産性が飛躍的に向上し、利益率14.65%という高い収益性を実現できます。

- 【顧客側のメリット】 導入期間の短縮や初期コストの削減はもちろんですが、それ以上に重要なのが導入後のTCO(総所有コスト)の削減です。過度なカスタマイズを避けることで、将来の法改正やセキュリティパッチ、定期的なバージョンアップの際に、追加改修のコストとリスクを最小限に抑えられます。これにより、IT資産を常に最新かつ安全な状態に保つことが可能になるのです。

🏭 セグメント2:サービスソリューション

製造業DXの「専門医」へ:最大の伸びしろを秘めた事業

❶ 戦略転換:IT運用からビジネス変革パートナーへ

NSWは、このセグメントを今後の成長ドライバーと位置づけ、日本の基幹産業である製造業に特化した「DXパートナー」への進化を目指します。具体的には、以下3つの専門領域で圧倒的な強みを構築します。

| 専門分野 | 内容 | 技術要素 |

|---|---|---|

| 設計・製造領域 | 設計データ管理・製造プロセス最適化 | CAD/CAM連携、PLM |

| アフターマーケット | 保守・メンテナンス業務のデジタル化 | IoT、予兆保全 |

| スマートファクトリー | 工場全体の自動化・見える化 | MES/SCADA、AI分析 |

❷ 乗り越えるべき課題

このビジョン実現のために乗り越えるべき課題が、現在の収益性です。営業利益率は5.79%と4セグメント中最低であり、IT運用の下請け的な構造から、顧客のビジネスプロセス全体を担うBPO(ビジネス・プロセス・アウトソーシング)のような高付加価値サービスへの転換が、計画達成の施策になるのではないでしょうか。

🎯 目標:単なるIT運用から、顧客のビジネスプロセス全体を担うパートナーへ進化

🚗 セグメント3:エンベデッドソリューション

SDV時代の「縁の下の力持ち」

❶ 最大の成長機会:SDV(Software Defined Vehicle)

自動車業界で起きている「ハードからソフトへ」の大転換。クルマの価値がエンジンやデザインではなく、ソフトウェアで決まる時代が到来しています。

❷ 技術戦略の3本柱

- 車載・産業機器での信頼性技術

- 高い安全性が求められる分野での豊富な実績

- 機能安全規格(ISO 26262)対応

- 次世代ネットワーク(6G/IOWN)技術

- Beyond 5Gの超高速・低遅延通信

- エッジコンピューティング基盤

- 新市場への挑戦:宇宙・防衛

- 産業機器で培った高信頼性技術を応用

- 参入障壁の高い高収益市場

❸ 異業種ノウハウの融合

独自ソリューションの源泉:

「自動車の組込み技術」×「産業機器の信頼性」×「宇宙・防衛の厳格性」の融合により、他社にはない独自の価値を創出します。

💎 セグメント4:デバイスソリューション

「作る技術」から「考える技術」へ

❶ 思考の根本転換

従来:How to Design(どう作るか)

↓

今後:What to Design(何を作るか)

❷ 戦略の核心

単なる「設計受託」から、市場ニーズを先読みして「自ら企画・定義したデバイス」を提供するビジネスへ進化します。

❸ 重点3分野

- 車載:自動運転・電動化対応のカスタムLSI

- FA(ファクトリーオートメーション):産業用AI処理チップ

- センシング:IoT機器向け超低消費電力センサー

❹ グローバル展開戦略

- 東南アジア拠点の活用

- 海外パートナーとの連携強化

- グローバル人材の積極採用

🌟 成功のカギ:技術力だけでなく、「市場が何を求めているか」を見抜く洞察力

🔄 4セグメント連携の威力

実例:スマートファクトリー構築プロジェクト

- デバイス:工場内センサー用カスタムLSIを設計

- エンベデッド:センサーデータを処理する組込みシステム開発

- サービス:収集データをクラウドで分析・可視化

- エンタープライズ:分析結果を基幹システム(ERP)に連携

→ 結果:単体受注では数百万円だった案件が、統合提案により数億円規模のプロジェクトに

シナジー効果の具体例

| 従来(セグメント単体) | 新戦略(4セグメント連携) |

|---|---|

| 組込み開発受託:500万円 | IoT統合ソリューション:5,000万円 |

| LSI設計受託:200万円 | AIチップ+システム:2,000万円 |

| システム開発:1,000万円 | DX総合コンサル:1億円 |

📈 成長シナリオの全体像

NSWの4セグメント戦略は、「技術の川上から川下まで」を押さえることで、顧客のあらゆるDX課題に対してワンストップで応えられる体制を構築しています。

この垂直統合により、単なる技術提供会社から「顧客と共に未来を創るDXパートナー」への進化を目指す—それが「Growth」計画の真の狙いなのです。

技術投資による短期的影響と長期的価値:100億円投資の真の狙いとは

NSWの新中期経営計画「Growth」の成否を占う上で最も重要なのが、3年間で実行される100億円規模の戦略投資です。この投資は、単に目先の売上を追うものではなく、短期的な収益確保と、中長期的な技術的優位性の確立を両立させる、したたかなポートフォリオ戦略に基づいています。本章では、この戦略投資の技術的な意義と、その先に描かれる成長シナリオを深掘りします。

Quick Disclaimer

本記事には、筆者の分析、推測、および私見に基づく記述が含まれております。これらはNSW株式会社の公式な見解や計画を示すものではありません。本記事の情報を利用した結果生じたいかなる損害についても、筆者および発行元は一切の責任を負いかねます。投資判断やその他重要な意思決定にあたりましては、必ずNSW株式会社が発表する公式IR情報(決算短信、有価証券報告書、中期経営計画説明資料など)を直接ご確認いただきますようお願い申し上げます。

❶ 2026年3月期「一時的減益」の技術的背景

新計画の初年度にあたる2026年3月期、NSWは増収(510億円)ながらも営業減益(51億円、前期比16.6%減)を計画しています。これは経営の失敗ではなく、将来の飛躍に向けた意図的な「仕込み」の期間と捉えるべきです。減益の主な要因は、100億円の戦略投資、特に費用として先行計上される以下の項目です。

- 研究開発費(50億円の一部):本章で詳述する先端技術分野へのR&D活動。

- 人的資本投資(50億円の一部):将来の成長を担う優秀な技術者の採用費や、既存社員のリスキリング・研修費用。

この戦略的な費用先行は、短期的な利益率を犠牲にしてでも、数年後の持続的な成長に必要な技術基盤と組織能力を構築するという、経営陣の強い意志の表れです。

❷ 100億円投資の設計思想:3つの時間軸で未来を創る

この図の核心は、左側に示された50億円のR&D投資が、性質の異なる複数の未来に向けた「投資ポートフォリオ」として設計されている点にあります。すべての投資が3年後に一斉に花開くのではなく、時間軸をずらしながら継続的に成長を生み出す仕組みです。本稿では、このポートフォリオを以下の3つに分類・分析します。

① 短期収益貢献型(1~3年):生成AI・機械学習(15億円)

目的:早期のキャッシュフロー創出と市場での存在感確立

50億円の投資のうち、最も早く収益に結びつく可能性が高いのが、市場が爆発的に拡大している生成AI分野です。NSWは既にデータ分析基盤の雄であるDatabricks社とのパートナーシップを締結しており、具体的なソリューション提供体制を構築済みです。この15億円の投資は、顧客企業のPoC(概念実証)支援から本格導入までを加速させ、中期経営計画前半の収益基盤を支える重要な役割が期待されます。

② 中期成長ドライバー型(3~5年):SDV・モビリティ(13億円)

目的:次世代の中核事業の育成と確立

「ソフトウェアがクルマの価値を決める」SDV(Software Defined Vehicle)へのシフトは、自動車業界における不可逆的な巨大トレンドです。NSWは長年の組込み開発で培った知見を活かし、MBD(モデルベース開発)や機能安全規格対応といった領域で優位性を築こうとしています。この13億円の投資は、技術開発と人材育成をさらに加速させ、中期経営計画の後半から本格的な事業の柱となることを目指す、成長のエンジンと位置づけられます。

③ 長期基盤構築型(5年以上):6G/IOWN・宇宙・防衛(合計22億円)

目的:“非連続な成長”の種まきと参入障壁の構築

次世代情報通信基盤「IOWN」や、高信頼性が求められる宇宙・防衛分野への投資は、3年後の売上を直接的に見込むものではありません。これらは、収益化に時間がかかる一方、一度ポジションを確立すれば、その技術的優位性から長期にわたり安定した高収益をもたらす可能性を秘めています。ここでの目標は短期的な金銭的ROIではなく、技術的マイルストーンの達成、将来市場への「参入権」の獲得、そして競合他社が容易に追随できない参入障壁の構築そのものにあると考えられます。

❸ 「投資効果予測 約170億円」の科学的算出根拠

NSWの戦略投資50億円が生み出す潜在的な事業価値170億円について、市場データと競合分析に基づく詳細な算出モデルを提示します。

📊 重要な注記

以下の数値はNSW株式会社の公式発表ではなく、公開市場データと同社の技術的優位性を基にした筆者による概算分析です。実際の事業成果は市場環境や実行力により大きく変動する可能性があります。

(1) 市場規模とNSW参入機会の定量分析

🤖 生成AI市場での収益機会: 33億円

NSWが参入を計画する製造業・金融業DX分野の生成AI市場は、2028年に約1,661億円の規模に達すると予測されます(年率35%成長:※1)。同社のDatabricksパートナーシップと既存顧客基盤を考慮し、市場シェア0.2%の獲得を想定すると、約33億円の収益機会が見込まれます(筆者算出:1,661億円×0.2%)。

※1)PwC「2024年AI予測レポート」, McKinsey「生成AIの経済効果分析2024」, IDC Japan「国内AI市場予測2024-2028」の各成長予測の中央値を採用。

🚗 SDV市場での収益機会: 81億円

自動車のソフトウェア化により、日本のSDV関連市場は2028年に約5,400億円(※2)に拡大予想。NSWの車載組込み技術と機能安全規格対応実績を背景に、0.15%のシェア獲得で約81億円の事業機会を試算しています。

※2)Strategy Analytics「Software-Defined Vehicle Market Forecast 2024」, 矢野経済研究所「2024年版 車載用ソフトウェア市場の現状と将来展望」, デロイト「日本の自動車産業の未来2024」による分析を参考に、グローバル市場予測、日本のシェア、ソフトウェア比率を乗じて算出。

📡 6G/IOWN市場での収益機会: 24億円

次世代通信基盤市場(約2,400億円:※3)において、エッジコンピューティング分野での技術蓄積を活かし、0.1%シェアで約24億円の収益貢献を見込みます。

※3)総務省「Beyond 5G推進戦略 令和6年版」, NTTドコモ「6G白書2024」, 野村総合研究所「次世代通信技術の経済効果分析2024」の各予測の中央値を採用。

🚀 宇宙・防衛市場での収益機会: 19億円

高信頼性が要求される宇宙・防衛分野(約625億円市場:※4)で、産業機器での実績を活かし0.3%シェアで約19億円の事業創出を想定。

※4)内閣府「宇宙基本計画(第4次)」、防衛省「防衛生産・技術基盤戦略2024」の公開データより推定。

💼 従来事業強化効果: 13億円

4セグメント連携強化とFit to Standardモデル導入により、既存事業の収益性向上で約13億円の追加効果を見込みます。

(2) 投資回収の時間軸分析

| 年度 | 2026年3月期 | 2027年3月期 | 2028年3月期 |

|---|---|---|---|

| 生成AI | 8億円 | 18億円 | 33億円 |

| SDV | 5億円 | 25億円 | 81億円 |

| その他 | 3億円 | 16億円 | 43億円 |

| 合計 | 16億円 | 59億円 | 157億円 |

この分析により、R&D投資50億円に対し、3年間で累計157億円(計画最終年度時点)の事業価値創出ポテンシャルが見込まれ、投資の合理性が示唆されます。

(3) リスク要因と感度分析

主要リスク要因:

- 技術標準化の遅れ(6G/IOWN分野で-50%影響)

- 市場成長の鈍化(全体で-20%影響)

- 人材確保の困難(全体で-15%影響)

シナリオ分析:

- 楽観ケース: 約221億円(+30%)

- 基準ケース: 約170億円

- 悲観ケース: 約102億円(-40%)

この定量分析は、NSWの技術投資戦略が統計的に合理的な判断に基づいていることを示唆しています。

競合他社との技術的差別化要因

❶ 技術者比率90%の組織的優位性

NSW最大の差別化要因は、従業員の90%が技術者という組織構造です。これにより以下の技術的優位性が生まれます。

●技術的意思決定の迅速性:

営業部門を介さず、技術者が直接顧客と対話することで、技術的な実現可能性の判断や仕様変更に即座に対応。開発リードタイムを劇的に短縮します。

●クロスドメインイノベーション:

例えば、自動車の組込み技術者と金融システムのクラウド技術者が隣の席で議論することで、「コネクテッドカー向け決済システム」のような、単一分野からは生まれない革新的なアイデアが創出されやすい環境が生まれます。

●顧客技術課題の深層理解:

顧客の担当者もまた技術者であることが多いです。技術者同士の「阿吽の呼吸」による対話は、表面的な要求の奥にある、顧客自身も気づいていない本質的な課題(潜在ニーズ)を掘り起こすことを可能にします。

❷ 4事業セグメント統合によるシナジー効果

NSWの競争優位性の源泉は、4つの事業セグメントが単独で機能するのではなく、有機的に連携して創出する「技術シナジー」にあります。これは「ソフト×ハードの垂直統合」と「領域横断の連携」によって実現され、顧客に一気通貫の価値を提供します。

(1) ソフト×ハードの技術融合による一気通貫ソリューション

NSWのシナジーを最も象徴するのが、ハードウェアからソフトウェア、サービスまでを自社で完結できる提供体制です。例えば、以下のような一気通貫のソリューションが可能です。

- デバイス/エンベデッド:LSI設計技術と組込み技術で、高性能なセンシングデバイスやエッジデバイスを開発。

- サービス:デバイスが現場で収集した膨大なデータを、IoTプラットフォーム「Toami」やクラウド基盤に安全に連携し、AIで分析・処理。

- エンタープライズ:分析されたデータを基幹システム(ERP)や業務アプリケーションで可視化し、経営判断や業務改善に直結させる。

この垂直統合により、スマートファクトリーの実現や製品の予兆保全といった、高度で複雑なDX案件への対応力を飛躍的に高めています。

(2) DX案件への対応力強化とクロスセル機会の拡大

事業セグメントの再構築は、顧客への提供価値も最大化します。各セグメントが持つ顧客基盤に対し、他のセグメントのソリューションを提案する「クロスセル」の機会が大幅に拡大しました。例えば、従来の組込み開発の顧客に対し、収集したデータを活用するクラウド分析基盤(サービスソリューション)や、性能をさらに高めるためのカスタムLSI(デバイスソリューション)を追加提案できます。これにより、顧客との関係を深耕し、取引単価の向上を実現しています。

このシナジーこそが、NSWが単なる受託開発企業から脱却し、顧客の課題解決に深く踏み込む「共創型DXパートナー」へと進化する原動力となっています。

図5の解説:第5図はNSW株式会社の公開資料を基に筆者が作成したものです。同社によると、その競争戦略の核心は以下のように捉えられているようです。ソフトウェア開発を担う「エンタープライズ」、クラウドやIoTの「サービス」、機械の組込み技術の「エンベデッド」、そして半導体設計の「デバイス」。これら4つの専門技術を融合させ、単独では実現できない革新的なソリューションを創出する構想にあります。例えば、賢い半導体を機械に組み込み(デバイス×エンベデッド)、そこで得た情報をクラウドで分析・活用する(×サービス)といった連携が挙げられます。このように、ハードウェアからソフトウェアまでを一気通貫で提供できるのが、同社の際立った特徴です。この総合力を武器に、自動運転や次世代通信、生成AIといった未来の先端分野で、顧客が抱える複雑な課題解決に貢献するとしています。この一貫した戦略は、同社の成長性に高い説得力を持たせていると言えるでしょう。

リスク要因の技術的分析

❶ 技術変化速度への対応リスク

AI、6G、SDVといった先端技術分野は、技術標準の変化が極めて速く、投資判断の難易度が高い領域です。

▶ 技術リスクの詳細分析(クリックで開閉)

標準化競争のリスク

- 6G/IOWN技術の国際標準化動向の不確実性

- 生成AI分野でのプラットフォーム競争激化

- 自動車業界のSDV標準統一の遅れ

技術陳腐化リスク

- 投資した技術の急速な陳腐化可能性

- 競合他社による破壊的イノベーション

- オープンソース技術による差別化要因の消失

人材確保・育成リスク

- 先端技術者の獲得競争激化

- 技術習得に必要な期間の長期化

- 既存技術者のスキル転換の困難性

❷ 事業セグメント固有の技術課題

各事業セグメントには固有の技術的課題がありそれらの解決が目標達成の前提となります。

- サービスソリューション:営業利益率5.79%という低収益性の改善には、自動化・効率化技術の導入が不可欠。

- デバイスソリューション:海外展開における技術移転と品質管理の複雑性。

FAQ:NSW中期経営計画の技術的ポイント

▶ よくある質問(クリックで開閉)

Q1. 100億円の戦略投資は本当に回収できるのか?

A1. 本記事の分析モデルでは、R&D投資50億円に対し約170億円の収益貢献(投資回収率3.4倍)を試算しており、計画は妥当な範囲内と考えられます。特に生成AIや宇宙・防衛分野など、高いROIが見込まれる分野での成果が、計画達成の鍵となります。

Q2. 技術者比率90%は本当に優位性になるのか?

A2. IT業界において技術者比率の高さは、顧客の技術的要求への対応力と直結します。特にDX案件では、営業担当者ではなく技術者が直接顧客課題を理解し、最適なソリューションを提案できることが大きな競争優位となります。

Q3. 4つの事業セグメントの技術的統合は現実的か?

A3. エンタープライズ、サービス、エンベデッド、デバイスの技術領域は、IoTやエッジコンピューティングの普及により自然な統合が進んでいます。例えばエンベデッド技術とクラウドサービスを組み合わせたエッジAIソリューションなど、技術融合による新価値創出は十分に実現可能です。

Q4. 生成AI活用サービスの差別化要因は?

A4. NSWの生成AI戦略は、汎用的なAIサービスではなく、産業特化型AIモデルの構築に重点を置いています。自動車、製造業、金融といった特定業界の深い理解と、エンベデッドやデバイス技術との組み合わせにより、他社にはない独自性を創出できます。

Q5. 人材確保は計画通り進むのか?

A5. IT業界全体で人材不足が深刻化する中、NSWは人的資本投資50億円という大規模投資で差別化を図っています。技術者比率90%という企業文化も、優秀な技術者にとって魅力的な職場環境となり、人材確保に有利に働くと考えられます。

結論:NSWは日本の産業構造を変革するゲームチェンジャーとなりうるか

NSW株式会社の新中期経営計画「Growth」は、前期の成果と課題を的確に踏まえた、極めて戦略的な計画です。しかし、その成否は今後の実行力と市場環境に大きく依存するため、継続的な進捗の注視が不可欠です。

本稿で分析した注目すべき点は以下の通りです。

- 技術投資の戦略性:短期・中期・長期の時間軸を見据えた100億円の投資ポートフォリオ。

- 組織的優位性:一般的なIT企業の倍近い「技術者比率90%」が生み出す、顧客課題への深い洞察力と開発の迅速性。

- 統合的アプローチ:「ハードからソフト、サービスまで」を垂直統合し、他社にはない一気通貫の価値を創出するシナジー戦略。

2026年3月期にあえて「減益計画」を開示したことこそ、この戦略の本気度を物語っています。NSWは目先の利益を追うのではなく、100億円という明確な投資を通じて、数年後の「非連続な成長」の果実を獲りに行くという強い意志を市場に示したのです。

ハードウェア(デバイス)からソフトウェア(エンタープライズ)、そしてサービスまで。この垂直統合された技術ポートフォリオを武器に、NSWが単なる優良SIerに留まらず、日本の産業構造そのものを変革する「ゲームチェンジャー」となり得るのか。その挑戦から、我々は一時も目が離せません。

参考情報

❶ NSW株式会社の中期経営計画に関する記事

❷ 外部参考サイト

以上